3. 详细了解配资方案和费用:了解配资公司提供的配资方案、费用结构和风险控制措施。确保配资方案合理,费用透明。

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

卓创资讯聚丙烯分析师 杨娟、王驰

【导语】进入二季度以来,PP低熔共聚因供应紧俏,表现出明显的价格优势,与拉丝的价差一度维持在300元/吨左右的相对高位,而分区域来看,华北区域低熔共聚价格优势尤为明显,季度内价格一度超过其他区域跃居国内低熔共聚价格高位。后期来看,区域内供应体量逐步增加,华北区域与其他区域的差距将逐步缩窄。

华北低熔共聚冲高明显 位居全国最高点

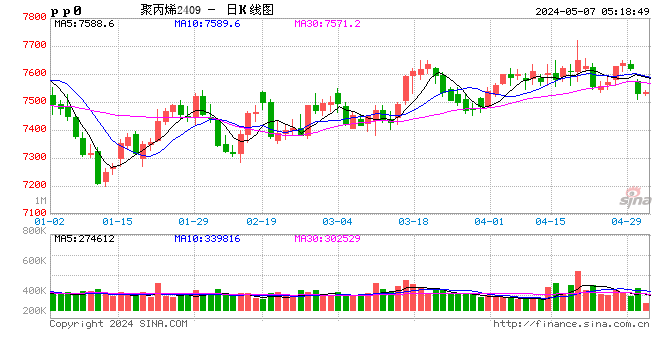

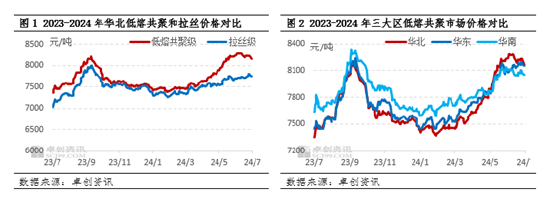

2024年二季度开始,低熔共聚表现出较为明显的价格优势,与拉丝的价差一度走阔,从华北区域低熔共聚与拉丝的价差来看,自4月初开始逐渐走扩,5月开始超过历史高位,6月中旬一度达到580元/吨,近期虽有所收窄,但仍维持在400元/吨左右的高位,高于往年同期,分区域来看,华北区域低熔共聚涨幅尤为明显。

2023年四季度至2024年一季度,华北低熔共聚价格一直处于华北、华南、华东三大区的低位运行,但自2024年二季度开始,华北低熔共聚价格开始冲高,5月反超华南、华东成为全国最高价。截止到7月1日,华北低熔共聚市场低价在8100元/吨,较5月初低价上涨300元/吨,华北-华南价差在110元/吨,华北-华东价差在100元/吨。

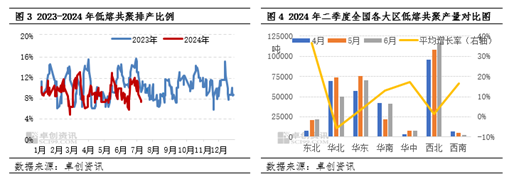

区域内产量缩减 供应端支撑明显

二季度低熔共聚整体走势向好,与供应体量缩减密不可分,二季度涉及低熔共聚生产的企业明显减少,二季度国内低熔共聚平均排产比例为8.7%,低于去年全年10.2%的平均水平,同时较去年二季度10.4% 的排产比例低1.4个百分点区域内供应偏紧对低熔共聚价格走高提供了有利支撑。

二季度华北区域低熔共聚产量缩减明显,据卓创资讯数据统计,二季度华北区域低熔共聚月度产量的平均增长率在-5.72%,为国内七大区最低水平,相对偏紧的供应亦是给到华北区域低熔共聚较大的支撑。

而分析来看,华北区域内供应的偏紧,主要因为区域内检修装置的增加,以及西北外流货源的减少。一方面区域内检修装置增加,同时在原料高成本自己需求偏弱等影响下,企业降负荷以及短停操作增加。二季度内大唐能源、中天合创、天津渤化、河北海伟等主产低熔共聚企业相继停车检修,且维持时间较长。而西北区域二季度低熔共聚排产量相对有限,月度平均增长率仅在1.36%,且宁夏宝丰、神华宁煤因前期预售资源较多,二季度内实际流入华北量有限。总体来看,受区域内检修装置集中,以及西北外流资源有限影响,二季度华北低熔共聚整体供应量紧俏,对区域市场支撑明显。

7月检修装置逐步减少 区域内供应逐步回归

据卓创资讯数据统计,进入7月,前期检修装置逐步重启,尤其大修装置减少明显,前期6月短修装置逐步重启,装置整体检修力度减弱,PP整体供应体量预计增加。同时涉产低熔共聚的生产企业宁夏宝丰、京博石化、中天合创7月内均有重启计划,总体来看,低熔共聚排产率有望从目前的7%-9%,提升至10%附近。华北区域来看,大唐能源的平稳运行,以及7月中下旬京博石化、中天合创的重启,区域内供应增加,同时宝丰能源重启,以及青岛金能计划在8月排产低熔共聚等,均有望在7月底8月初进一步缓解华北区域内低熔共聚供应偏紧的态势。

表1 6-7月PP检修装置汇总

|

石化名称 |

停车产能(万吨/年) |

停车原因 |

停车时间 |

开车时间 |

|

安庆百聚 |

30 |

计划内检修 |

2024年5月8日 |

待定 |

|

独山子石化 |

老一线7 |

计划内检修 |

2024年5月10日 |

计划7月10日 |

|

烟台万华 |

30 |

计划内检修 |

2024年5月10日 |

待定 |

|

独山子石化 |

老二线7 |

计划内检修 |

2024年5月11日 |

计划7月10日 |

|

独山子石化 |

新一线30 |

计划内检修 |

2024年5月15日 |

计划7月15日 |

|

独山子石化 |

新二线25 |

计划内检修 |

2024年5月15日 |

计划7月15日 |

|

泉州国亨 |

45 |

非计划检修 |

2024年5月23日 |

待定 |

|

内蒙久泰 |

32 |

非计划检修 |

2024年6月3日 |

待定 |

|

大连西太 |

10 |

计划内停车 |

2024年6月6日停车 |

预计7月25日重启 |

|

燕山石化 |

二线7 |

非计划检修 |

2024年6月17日 |

待定 |

|

中天合创 |

一线35 |

计划内检修 |

2024年6月17日 |

计划7月31日重启 |

|

中天合创 |

二线35 |

计划内检修 |

2024年6月17日 |

计划7月31日重启 |

|

东北某企业 |

二线20 |

非计划检修 |

2024年6月17日 |

待定 |

|

洛阳石化 |

一线8 |

非计划检修 |

2024年6月18日 |

待定 |

|

神华宁煤 |

一线20 |

计划内检修 |

2024年6月23日 |

计划7月13日 |

|

神华宁煤 |

二线30 |

计划内检修 |

2024年6月23日 |

计划7月13日 |

|

天津渤化 |

30 |

非计划检修 |

2024年6月25日 |

待定 |

|

山东京博 |

一线20 |

非计划检修 |

2024年6月28日 |

预计7月20日重启 |

|

茂名石化 |

三线20 |

计划内检修 |

2024年6月29日 |

7月8日重启 |

|

宁夏宝丰 |

三期50 |

计划内检修 |

2024年7月1日 |

计划维持30天 |

|

惠州某企业 |

15 |

非计划检修 |

2024年7月1日 |

待定 |

|

联泓新科 |

二线8 |

非计划检修 |

2024年7月2日 |

待定 |

|

宁夏石化 |

10 |

计划内检修 |

2024年7月3日 |

预计9月2日 |

|

宝来石化 |

大线40 |

非计划检修 |

2024年7月5日 |

7月9日重启 |

|

东明石化 |

20 |

非计划检修 |

2024年7月5日 |

待定 |

|

燕山石化 |

一线18 |

非计划检修 |

2024年7月8日 |

待定 |

|

京博石化 |

二线40 |

计划检修 |

计划7月16日 |

计划维持40天 |

|

北方华锦 |

老装置6 |

计划检修 |

计划7月10日 |

计划维持45天 |

|

北方华锦 |

新装置25 |

计划检修 |

计划7月10日 |

计划维持45天 |

|

制表:卓创资讯 |

||||

总体来看,目前华北区域低熔共聚价格优势明显,同时区域内低熔共聚-拉丝价格一直保持的在较为优势的区间。这也成为重要的区域内吸引点,后期检修装置重启较多,同时低熔共聚较大的优势下,以及华北区域明显的区域优势下,必将吸引企业布局低熔共聚的生产,以及往华北区域的配置量,预计7月份中下旬后,华北区域内低熔共聚供应偏紧的局面或逐步改善,华北区域与其他区域的低熔共聚价差预计将有所收窄。

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:李铁民 全国配资炒股门户